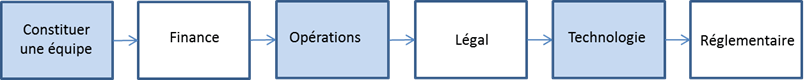

Une due diligence exhaustive est l’une des phases les plus cruciales du processus d’acquisition. Les secteurs clefs seront mis en valeur lors de l’analyse des risques d’entreprise. Les risques ayant les impacts les plus élevés sur l’entreprise de l’acheteur doivent être ceux sur lesquels l’audit préalable d’acquisition se concentrera.

Due diligence acheteur

Nous définissons ensemble une étendue de diligence raisonnable adaptée à la transaction et accompagnons votre entreprise dans le processus de vérifications préalables afin de vous fournir en tant qu’acheteur suffisamment d’information pour :

- Évaluer les perspectives financières de la cible et déterminer la précision des hypothèses sous-jacentes

- Informer le management des risques et opportunités inhérent à l’acquisition

- Établir une compréhension détaillée des opérations de l’entreprise cible afin de faciliter l’intégration dans votre organisation

Explorez comment notre cabinet de conseil peut contribuer à la réussite de vos activités. Planifiez dès maintenant un créneau d’échange avec notre Managing Partner.

Due diligence financière

Nous revoyons et analysons les états et rapports financiers et d’audit, afin de comprendre lors d’un rachat d’entreprise les opportunités et risques qui pourraient affecter les opérations post-acquisition, en considérant la situation financière et les capacités opérationnelles. Les risques et expositions aux risques identifiés dans l’audit financier sont analysés pour leur nature et leur impact sur les opérations post-acquisitions. Le statut des impôts sur les sociétés et la plus-value de cession est examiné. Les postes principaux du bilan sont identifiés et nous nous assurons que les comptes ont été revus régulièrement et documentés afin de déterminer des problèmes potentiels sur le prix et la comptabilité d’acquisition. LJ Advisory revoit l’historique des revenus et dépenses et identifie les tendances qui pourraient affecter les opérations, la trésorerie et la profitabilité future. L’environnement de contrôle interne, les systèmes financiers et de reporting sont évalués dans le rapport de d’audit préalable d’acquisition.

Due diligence stratégique

Nous examinons les opérations et les fonctions support, afin d’évaluer les risques opérationnels et le potentiel d’amélioration après l’acquisition. Nous déterminons si les prévisions et modèles financiers sont raisonnables et cohérents avec les opérations actuelles. Nous analysons l’efficacité des programmes commerciaux, de distribution et de marketing, évaluons les lignes de produits par rapport à la concurrence. Nous contrôlons les niveaux de productivité et de qualité des opérations de production. Nous évaluons les capacités opérationnelles et les valeurs à l’actif de l’équipement et des infrastructures et les impacts sur la comptabilité d’acquisition et les projections post-acquisition.

Due diligence des systèmes d’information

Nous revoyons l’organisation des systèmes d’information, les améliorations nécessaires, les domaines problématiques et l’exactitude de la comptabilité d’amortissement.

Due diligence réglementaire

Nous déterminons la conformité avec les lois et règlements en vigueur.

Les conclusions de la due diligence acheteur supportent l’acquéreur dans la décision finale d’investissement, la négociation du prix d’acquisition, la précision des garanties, la compréhension de l’ensemble des risques et opportunités et la préparation de la phase d’intégration.

Due diligence vendeur

Nous vous accompagnons lors d’une phase de planification de vente dans la réalisation d’une due diligence vendeur.

La due diligence vendeur permet l’analyse et le résumé des informations clefs pour un tiers externe à l’entreprise. La due diligence vendeur vise aussi à préparer la gestion de la relation investisseur et accélérer le processus de transmission et de vente, en préparant les réponses aux questions clefs et en anticipant la négociation. Planifiée longtemps à l’avance, l’audit préalable de cession peut permettre d’améliorer certains aspects du fonctionnement de votre entreprise avant la transaction.

Voir des exemples de nos engagements

Portrait de la société cédante

- Pourquoi le gérant vend-il l’entreprise ?

- Quelles sont les stratégies de marketing actuellement en place et à venir ?

- Des contrats de représentants commerciaux, d’agence et de distribution ?